بانک یا بنگاه؟/ ناترازی بانکی از کجا آغاز میشود؟ - تسنیم

در حالی که بانک ها باید به عنوان واسطه مالی، منابع مردمی را به بخش های مولد اقتصاد تخصیص دهند، بررسی صورت های مالی بانک پاسارگاد نشان می دهد بخشی قابل توجه از تسهیلات این بانک به شرکت های وابسته و اشخاص مرتبط تخصیص یافته است.

به گزارش خبرنگار اقتصادی خبرگزاری تسنیم، یکی از مهمترین دلایل ناترازی در ترازنامه بانکها، بنگاهداری بیضابطه بهویژه در بانکهای خصوصی است.

بسیاری از بانکها با استفاده از شرکتهای زیرمجموعه خود، اقدام به سرمایهگذاری در حوزههایی نظیر املاک، ساختوساز، بازار سرمایه و خرید شرکتهای غیرمالی کردهاند که با وظایف ذاتی یک بانک تضاد دارد.

این نوع داراییها غالباً از نظر نقدشوندگی دچار ضعف شدید هستند و در شرایط رکودی اقتصاد، با کاهش جدی ارزش مواجه میشوند.

با این حال، در ترازنامه بانکها بهعنوان دارایی قابل وصول (Performing Assets) ثبت میشوند، در حالی که واقعیت اقتصادی آنها با ارزشگذاری ثبتشده همخوانی ندارد.

این مسئله موجب تحریف صورتهای مالی بانکها، ایجاد ریسک پنهان در سیستم بانکی و در نهایت تشدید ناترازی ساختاری میشود.

چرخه معیوب تسهیلات ارزان و انگیزه برای بنگاهداری

علت تشدید این رویه تا حد زیادی به شکاف میان نرخ سود بانکی و نرخ تورم بازمیگردد.

زمانی که نرخ بهره واقعی منفی است، دریافت تسهیلات بانکی عملاً یک فرصت رانتجویانه است؛ چرا که تسهیلاتگیرنده با تبدیل و انتقال منابع بانکی به داراییهای سرمایهای، سودی بسیار بیشتر از نرخ بهره پرداختی کسب میکند.

در چنین شرایطی، بانکها نیز در رقابت برای سودآوری، منابع جذبشده را نه به بخش مولد اقتصاد بلکه به شرکتهای وابسته و تحت کنترل خود تخصیص میدهند.

این رویکرد نهتنها مانع از تخصیص بهینه منابع به صنایع و بنگاههای واقعی و مولد میشود، بلکه به تشدید رکود تولید، افزایش سوداگری و گسترش نابرابری اقتصادی منجر میشود.

چارچوب نظارتی بانک مرکزی؛ آییننامه اشخاص مرتبط

در واکنش به این روند، بانک مرکزی «آییننامه تسهیلات و تعهدات اشخاص مرتبط» را به تصویب رسانده تا بانکها از ارائه تسهیلات بیش از حد به افراد و نهادهای وابسته خودداری کنند.

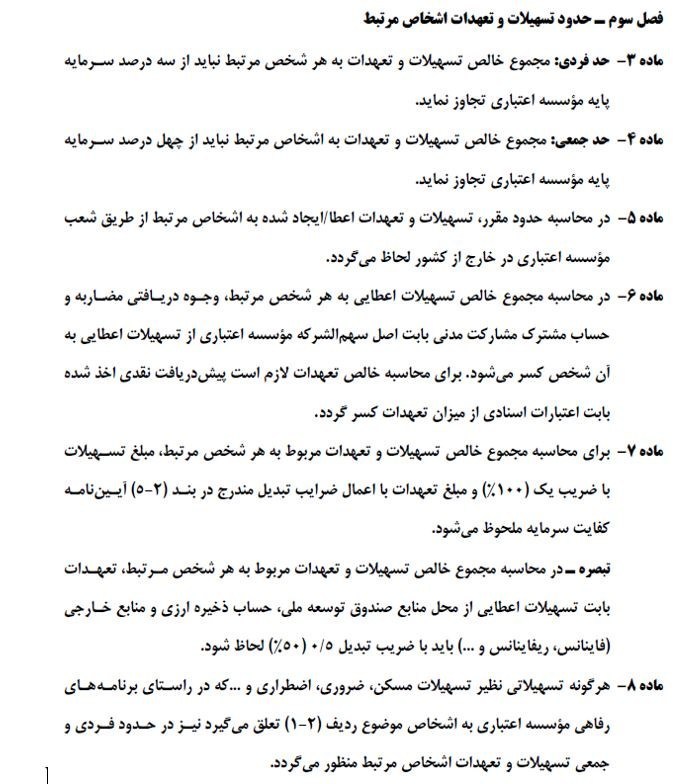

مطابق این آییننامه:

مجموع خالص تسهیلات و تعهدات به هر شخص مرتبط نباید بیش از 3 درصد سرمایه پایه بانک باشد.

مجموع خالص تسهیلات و تعهدات به کلیه اشخاص مرتبط نباید از 40 درصد سرمایه پایه بانک فراتر رود.

این محدودیتها با هدف جلوگیری از تضاد منافع، ارتقای شفافیت و مهار ریسک تمرکز اعتباری اعمال شده است.

این در حالی است که مقایسه میان آمار اعلامی میان تسهیلات اشخاص مرتبط اعلامی از سوی برخی بانک ها با آنچه که در حقیقت رخ داده است و مقایسه آن با سقف مجاز تعیین شده در آیین نامه نشان دهنده یک شکاف قابل تامل است که تاکنون به آن پرداخته نشده است.

اشخاص مرتبط بانک چه کسانی هستند؟

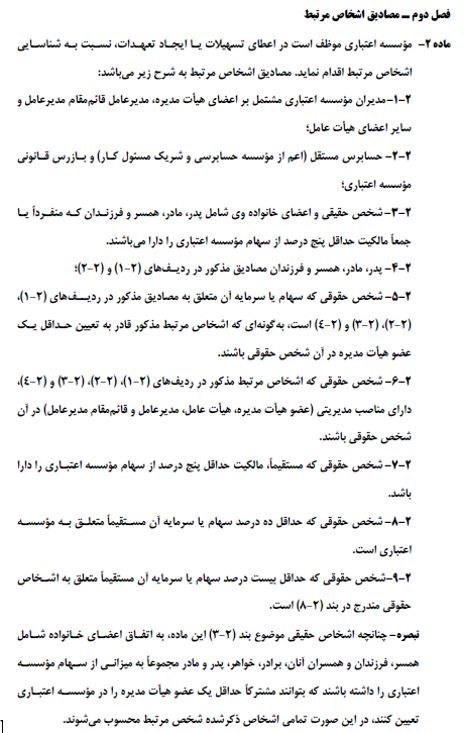

مطابق آیین نامه مذکور اشخاص مرتبط به بانک ها به شرح زیر در 9 بند در فصل دوم آیین نامه تسهیلات م تعهدات اشخاص مرتبط، تعریف شده است که تصویر آن در زیر مشخص شده است:

همانطور که در آیین نامه فوق مشخص است، اشخاص مرتبط بانک به وضوح مشخص شده اند و شامل افرادی است که می توانند در فرایندهای عملکردی بانک ها تاثیر گذار باشند.

میزان تسهیلات و تعهدات مجاز مطابق آیین نامه

همانطور که در آیین نامه مشخص شده است، حد فردی و جمعی تسهیلات و تعهدات بانک به اشخاص مرتبط نباید به ترتیب از 3درصد و40درصد سرمایه پایه بانک تجاوز کند.

بررسی موردی بانک پاسارگاد

در این گزارش عملکرد بانک پاسارگاد به عنوان یکی از بزرگترین بانک های بنگاهدار در اقتصاد کشور بررسی شده است.

براساس اطلاعات منتشرشده در سامانه کدال، سرمایه پایه بانک پاسارگاد در بازه زمانی مورد بررسی، حدود 32 همت اعلام شده است که در پایان اسفند سال گذشته به حدود 47 همت افزایش یافته است.

با احتساب رقم اولیه، سقف فردی مجاز حدود 1 همت و سقف جمعی مجاز حدود 12.8 همت خواهد بود.

با این حال، بررسی جدول تسهیلات و تعهدات کلان منتشرشده در سایت بانک مرکزی و مقایسه آن با شرکتهای مشمول آییننامه اشخاص مرتبط، نشان میدهد که بانک پاسارگاد حدود 479 هزار میلیارد ریال (47.9 همت) تسهیلات به اشخاص مرتبط تخصیص داده است.

این در حالی است که آمار رسمی ارسالی بانک به بانک مرکزی تنها حدود 31 همت را بهعنوان تسهیلات به اشخاص مرتبط اعلام کرده است.

بدین ترتیب، شکافی معنادار و بالغ بر 450 هزار میلیارد ریال میان دادههای رسمی و بررسیهای میدانی دیده میشود.

میزان تسهیلات و تعهدات اشخاص مرتبط بانک پاسارگاد

در این گزارش تلاش شده است تا حد ممکن اشخاص مرتبط قابل شناسایی از منابع معتبر همچون اسناد منتشر شده در سایت کدال که مطابق مطابق آیین نامه تسهیلات اشخاص مرتبط بوده اند، شناسایی و میزان تسهیلات دریافتی آنها بر اساس اطلاعات تسهیلات و تعهدات کلان جاری بانک که در سایت بانک مرکزی اعلام شده است بررسی گردد.

لذا در جدول زیر لیستی از شرکت های مشمول اشخاص مرتبط بانک پاسارگاد، مطابق با زمان انتشار آخرین اطلاعات مربوط به تسهیلات این بانک در سایت بانک مرکزی بررسی شده اند.

شخص مرتبط نوع ارتباط خالص تسهیلات(ریال) خالص تعهدات (ریال) جمع تسهیلات و تعهدات (ریال) مادرتخصصی توسعه معادن و صنایع معدنی خاورمیانه 2-6 2,529,861,089,308,670 46,230,498,241,150 2,576,091,587,549,820 گسترش انرژی پاسارگاد 2-9 1,096,995,165,708,630 374,699,762,093,208 1,471,694,927,801,830 گروه ارزش آفرینان پاسارگاد 6-2 345,232,864,157,161 2,236,071,727,528 347,468,935,884,689 سرمایهگذاری پارس آریان 2-7 108,360,836,611,222 225,474,513,750 108,586,311,124,972 فناوری اطلاعات و ارتباطات پاسارگاد آریان 6-2 92,040,076,002,924 10,252,364,955,406 102,292,440,958,330 دانشگاه غیردولتی غیر انتفاعی خاتم 6-2 46,553,272,666,780 0 46,553,272,666,780 بیمه پاسارگاد 2-8 0 3,980,488,547,432 3,980,488,547,432 تامین مسکن گروه مالی پاسارگاد 6-2 133,940,043,000,000 0 133,940,043,000,000 خدمات ارزی و صرافی پاسارگاد 8-2 0 1,187,500,000,000 1,187,500,000,000 جمع 4,352,983,347,455,390 438,812,160,078,474 4,791,795,507,533,850

در این گزارش با یک جست و جوی ساده مشخص شده است که بالغ بر 479 همت از تسهیلات بانک پاسارگاد به اشخاص مرتبط این بانک تخصیص داده شده است که ممکن است با دسترسی به اطلاعات بیشتر از رابطه سهامداری شرکت های تابعه این عدد به مراتب بالاتر هم برود، این در حالی است که بانک پاسارگاد بر اساس آخرین آماری که تا پایان اسفند ماه به بانک مرکزی داده است مدعی تخصیص تنها حدود 31 همت تسهیلات به اشخاص مرتبط خود بوده است.

لذا خارج از اینکه این گونه تسهیلات دهی برخلاف فرمایش رهبری مبنی بر عدم بنگاهداری بانک ها است، لازم است تا به صورت شفاف مشخص گردد این شکاف حدود 450 همتی میان تسهیلات پرداختی به اشخاص مرتبط این بانک با آمارهای ادعایی این بانک ناشی از چیست؟

ابهامات مهم و مطالبه پاسخگویی

این اختلاف آماری قابل توجه، پرسشهای مهمی را پیشروی افکار عمومی و دستگاههای نظارتی قرار میدهد:

آیا برخی شرکتهای مشمول، بهدرستی بهعنوان «شخص مرتبط» شناسایی و گزارش نشدهاند؟

آیا با استفاده از ساختارهای پیچیده سهامداری، مقررات آییننامه دور زده شده است؟

بانک مرکزی تا چه میزان از این اختلاف آماری مطلع است؟

چه سازوکاری برای برخورد با موارد احتمالی تخلف در نظر گرفته شده است؟

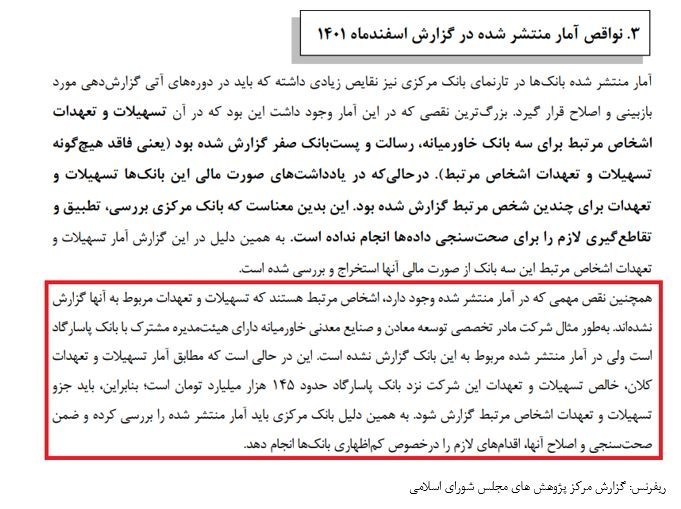

این موضوعی است که در گزارش شماره مسلسل 20235 مرکز پژوهش ها که برای اطلاعات سال 1401 انجام شده بود، نیز به دلیل عدم اعلام نام شرکتی همچون میدکو در لیست اشخاص مرتبط این بانک در تسهیلات به اشخاص مرتبط نسبت به آن انتقاد شده بود.

با توجه به تأکیدهای مکرر رهبر معظم انقلاب درباره ممنوعیت بنگاهداری بانکها و ضرورت شفافیت در نظام مالی، ضروری است که بانک مرکزی بهطور دقیق و بدون ملاحظه نسبت به بررسی، شفافسازی و اعلام نتیجه اختلافات آماری اقدام کند.

در شرایطی که ناترازی بانکها میتواند تهدیدی جدی برای ثبات اقتصادی کشور باشد، برخورد جدی با تخلفات احتمالی و بازبینی عملکرد بانکهای بزرگ بنگاهدار، نهتنها یک ضرورت نظارتی، بلکه یک مطالبه ملی است.

انتهای پیام/